金融創新

1956年,美國FICO成立以來,發明信用評分,不僅在美國變成信用評分標準,獲貸款機構廣泛採用,也擴大世界各地信貸的應用範圍,其預測分析和數據科學改善營運。

中國網上不少徵信和調查方式,亦是參考FICO模式,可預測客戶的信用風險,甚至幫助銀行追款。根據FICO調查:71%香港人處於財困,偏好以數碼渠道接洽銀行,減低實體銀行服務吸引力。

數碼銀行乘勢而起

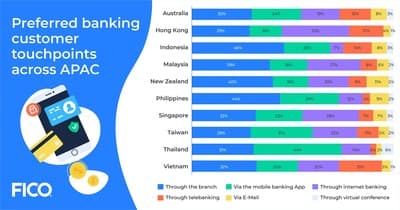

FICO 調查發現,2020 年 12 月亞太地區客戶首選銀行服務接觸點,顯示出71%香港用戶在財困時傾向以數碼渠道與銀行接洽,四成香港人偏向只維持一間來往主要銀行。

FICO調查顯示,上述調查於全球新冠疫情嚴峻時進行。2020年12月調查顯示,消費者願接受數碼銀行服務,銀行有機會進一步發展產品。香港的高速互聯網覆蓋度高,71% 香港用戶在財困時,以數碼渠道與銀行接觸;包括33%以網上銀行;17%電話理財;16%用流動應用;4%電郵溝通;1%則希望以虛擬會議。

FICO 亞太地區風險生命週期及決策管理主管Aashish Sharma 表示:「去年疫情風險及社交距離,實體銀行服務吸引力下降,加速全球轉型數碼銀行。」客戶也對自動催收欠款等技術的態度轉變。

自動催收欠款免尷尬

「一些客戶在困難時期,轉而以智能、自動網上服務處理問題;例如FICO客戶通訊服務 (CCS),可避免雙方面對面,談論未償貸款的尷尬場面。客戶傾向困難時使用數碼渠道,預期實體銀行服務繼續減少。」Sharma說。

FICO的CCS可建立智能化自動化渠道,與客戶聯繫,部分銀行採用CCS自動催收服務,以提高信用卡和貸款的回款率,減少以真人催收,以維持與客戶關係。

傳統銀行相比新興金融科技,數據和客戶關係上仍佔上風。調查顯示,亞太地區三分之一消費者,傾向以一家銀行滿足所有服務需求。但香港則較少,只有 19%,仍有54%表示「有點同意」只想保持一家主要銀行。

Sharma 表示:「對一般銀行客戶,管理不同貸款方多個銀行帳戶或金融產品,過程複雜耗時。數碼銀行更容易了解財務情況,用戶有更大控制權。」

「為了鞏固和加強主要銀行的吸引力,貸方需要提供數碼銀行功能競爭,維持和培養長期客戶關係。」Sharma 補充說。

2020 年 12 月,FICO進行數碼銀行進階新體驗調查,委托獨立研究公司於10個國家/地區向 5,000 名消費者進行。調查國家/地區包括澳洲、香港、印尼、馬來西亞、紐西蘭、菲律賓、新加坡、台灣、泰國和越南。

https://www.fico.com/en/latest-thinking/market-research/advancing-new-experiences-digital-banking